恒大到底缺不缺钱?

作者 / 姚赟

来源 / 盒饭财经(ID:daxiongfan)

恒大到底缺不缺钱?

9月24日晚,恒大集团发布紧急辟谣称:网上流传有关我公司重组情况的谣言,相关文件和截图凭空捏造、纯属诽谤,对我公司造成严重的商誉损害。我公司强烈谴责,已向公安机关报案,坚决用法律武器维护公司合法权益。

事发起因,便是24日下午在网上引起围观讨论的一封“求救报告”。

该报告称恒大地产资本金大幅减少,须在2021年1月31日前偿还1300亿元本金并支付137亿分红,资产负债率将大幅攀升至90%以上,可能导致现金流断裂。这份报告还称,如不能按时完成重组,或引发恒大集团在相关银行、信托、基金等金融机构及债权市场的交叉违约,产生金融系统性风险。

据不完全统计,今年上半年,围绕恒大的资金链断裂问题已出现过五六次。

这不独属于恒大,碧桂园、绿城、泰禾、融创等房企也都不定期出现此类传闻。

“恒大造车属于换道超车,恒大造车方法论是:买买买、合合合、圈圈圈、大大大、好好好。”恒大进军造车行业后,许家印第一次公开讲述的恒大造车“方法论”。

而方法论中,非买即合的方式,让人产生第一印象——许家印“不差钱”。

一边是隔三差五就被资金链断裂;一边是大手大脚的花钱,恒大足球、恒大造车——恒大的资金链、现金流到底如何,让人摸不着头脑。

事实上,恒大这场虚惊背后,指向的是某些房地产企业高负债的资本结构玩法,以及对金融杠杆的高度依赖,这些高风险操作犹如达摩克利斯之剑,一直悬在他们的头上。

1

急了?新战略下的大甩卖

“恒大全国楼盘全线7折!”

9月6日,恒大集团董事局主席许家印亲自主持,连夜召开集团营销工作会议。并正式下达了九月、十月的目标:“金九银十”要卖2000亿,单月销售额要冲刺1000亿。

给出的政策很直接——打折,恒大全国楼盘全线7折。

据了解,此次促销从9月7日起生效,将持续至10月8日。除上述优惠外,恒大还将根据去化率等情况推出多重额外优惠,如缴纳2000元进行网上认购,可抵扣20000元房款;根据每栋楼宇的去化率给予额外折扣,最高再享88折;全国所有楼盘每天推出10套特价房源,给予额外97折;新购房客户免收三年物业管理费等。

2018年金九银十,全国536个楼盘,基础优惠8.9折;2019年金九银十,全国532个楼盘,闪购价格7.8折;2020年疫情期间,全国619个楼盘,基础优惠7.5折。

与历次营销折扣对比,今年金九银十的力度确实够分量。因这一违背常理的举动,外界对恒大现金流的关注更加密切。

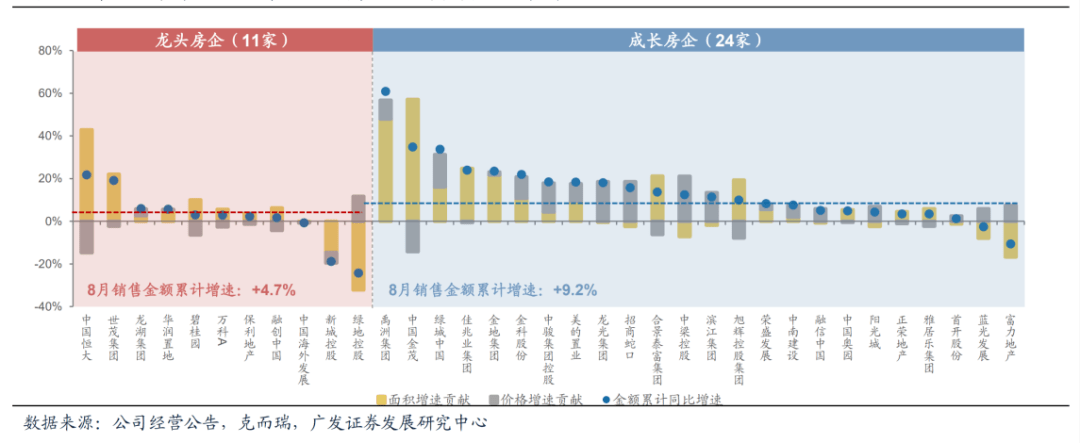

(部分上市房企2020年1-8月销售金额增长贡献因素拆分)

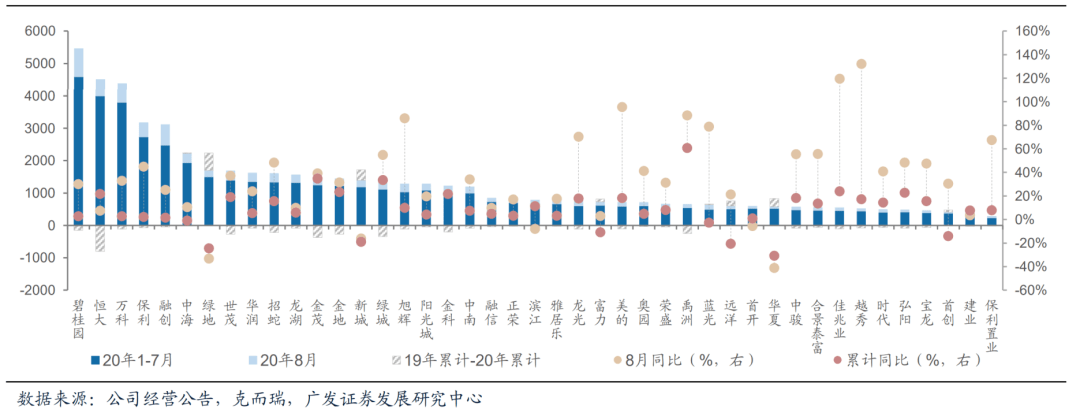

(部分上市房企2020年1-8月销售金额(亿元)及增速)

今年恒大在疫情期间和金九银十的两次促销,效果看起来不错。

数据显示,8月31日,中国恒大(3333. HK)发布2020年度中期业绩,上半年实现销售额3488亿,销售回款3120亿,营业收入2666亿,核心净利润193亿,现金余额2046亿。

但,恒大从疫情开始到9月上旬这波7折,成为外界认为恒大现金流问题的质疑点。当然恒大的彪悍模式就决定了其资金链的情况,只可为相对不紧张和绝对紧张。

3月31日,恒大发布2019年财报。许家印宣布:“恒大从2020年开始全面实施‘高增长、控规模、降负债’的发展战略,要用最大的决心,最大力度,一定要把负债降下来。”

宣布新发展战略外,许家印首次回应外界质疑恒大现金流紧张问题。

他调侃道,“今年有人说恒大现金流非常紧张,要断了?你说要断了是吧,我(今年1月份)在刚刚还完16亿美元债后就立即打了20亿美元(回购20亿美元债)到证券公司账上去买债,但在市场上买不到啊。”

恒大总裁夏海钧补充表示,公司1月份提前偿还了16亿元美元债,剩余还有18亿美元债需要在今年内偿还。公司今年已经发了80亿美元债,因而年内到期的18亿美元债偿付没有压力。

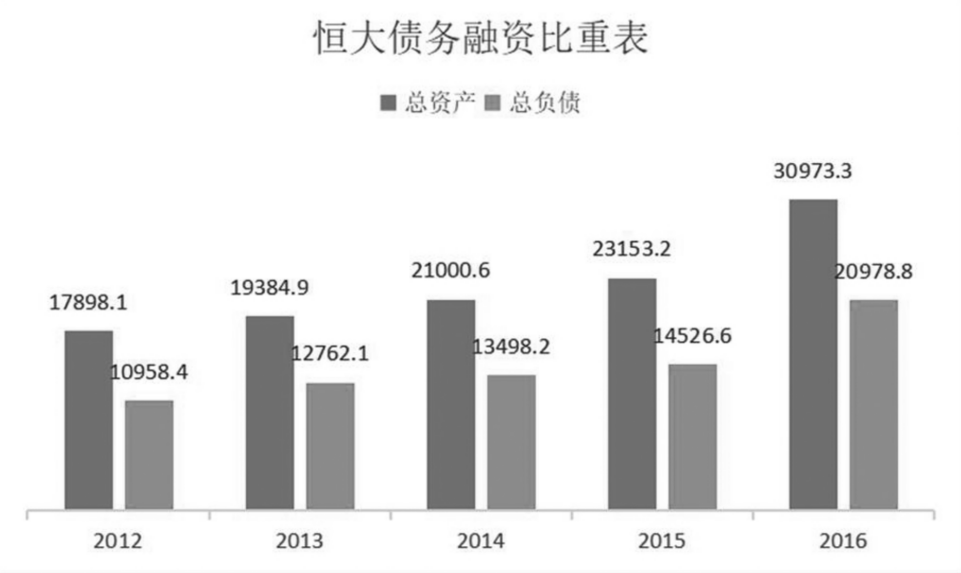

房地产企业的本质是金融,是对资金链的极致运用,通过快周转的方式进行快速回笼再投资。甚至,一度在高质量可控融资的背景下,高负债成为地产企业能力的表现。

2

被打破的平衡

今年8月,曾经微妙平衡,已被打破。

8月20日,住建部、央行在京召开了重点房地产企业座谈会,明确提出了收紧开发商融资的三条红线。

这“三条红线”包括:房企剔除预收款后的资产负债率不得大于70%;房企的净负债率不得大于100%;房企的“现金短债比”小于1。

“三条红线”意味着融资紧箍咒突然收紧,这对于此前通过“高杠杆”实现快速发展的房企而言,压力不不言而喻。

而恒大恰好踩了三条线。

恒大2019年年报显示,恒大的资产负债率83.75%,净负债率为159.3%,现金短债比是0.6。

根据TOP30房企2019年年报,三条线都超出的有5家,分别是融创中国、中国恒大、绿地控股、富力地产、华夏幸福;两条线超出的有5家,分别是中南建设、佳兆业、阳光城、金科集团和荣盛发展;而超过一条线的有16家,包括了蓝光发展、美的置业等;三条线都为超过完全合规的,仅有6家,分别是滨江集团、金地集团、保利地产、龙湖集团、中海地产和华润置地。

根据踩线情况的不同,还出台了“四档管理”。“四档管理”是指:根据“三道红线”触线情况不同,试点房地产企业分为“红、橙、黄、绿”四挡。

“三线”均超出阈值为“红色档”,有息负债规模不得增加;“二线”超出阈值为“橙色档”,有息负债规模年增速不得超过5%;“一线”超出阈值为“黄色档”,有息负债规模年增速不得超过10%;“三线”均未超出阈值为“绿色档”,有息负债规模年增速不得超过15%。

踩了三条线的恒大,便处于“红色档”,对应了有息负债规模不得增加。

换句话说,如果这三大指标再不降下来,明年恒大就不能再借钱了,这对高周转的房企来说,无疑是釜底抽薪。

房地产仍是一个现金为王的行业,尤其对那些高负债经营的开发商来说,现金不仅意味着未来,更与企业当前的生存直接挂钩。

在此背景下,再来看恒大“金九银十”的7折优惠力度,似乎能理解许家印喊出“金九银十要卖2000亿,单月销售额要冲刺1000亿”的急迫。也能理解为何这份求告信一出,大家第一反应选择相信,甚至在恒大辟谣选择报警后,依旧有不少人认为求告信不是空穴来风。

加速现金回流,加强多元化融资能力,成为恒大不下牌桌的关键。“三条红线”下,恒大集团需要开源和节流。

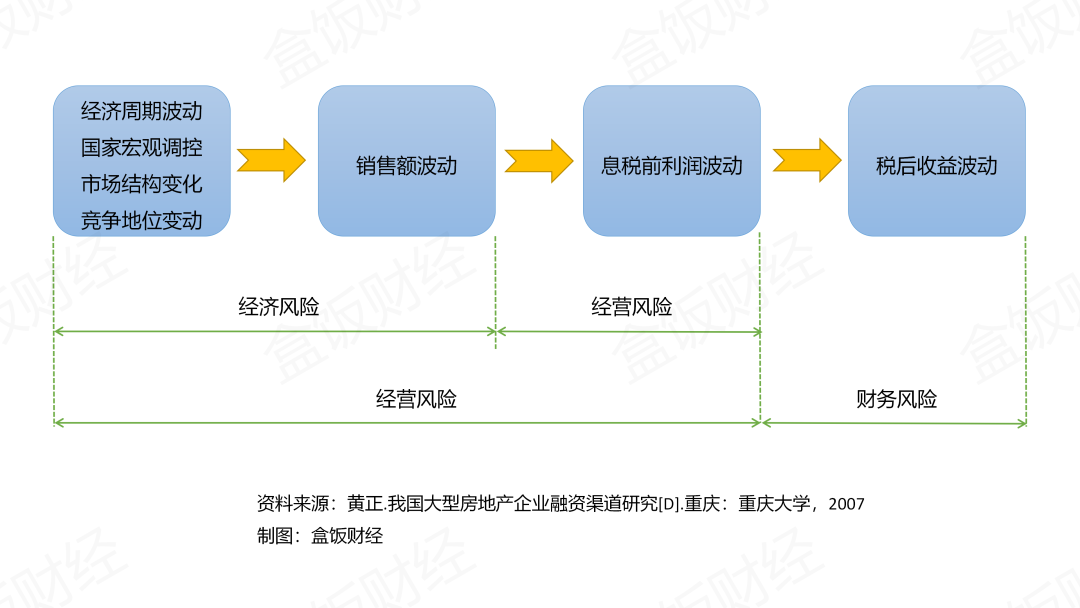

(房地产企业经营风险图)

3

许老板的“钞能力”

“我宣布,恒驰首期六款车同时发布。”8月3日,许家印正式揭开了恒驰的神秘面纱。

2018年,许家印就豪掷61亿元收购了贾跃亭创办的美国电动车初创公司Faraday Future(简称FF),而当时FF尚未量产。而与贾跃亭决裂后,恒大放弃FF,但未放弃汽车梦。

据创业邦报道:自2019年开始,更是一路狂飙。其中,仅在去年6月,广州和沈阳的新能源项目签约仪式上,恒大在5天时间就投资了2800亿元,用于建设南北两大汽车基地。

去年至今,恒大先后斥巨资收购电动公司NEVS、动力电池企业上海卡耐新能源,国能电动车、瑞典超跑公司柯尼塞格、德国汽车动力工程公司hofer、轮毂电机公司荷兰e-Traction及英国Protean等相关企业。

豪掷3000亿造车,许家印并不是单纯为梦想而窒息。

今年7月,上市公司恒大健康更名为“恒大汽车”,这标志着其主营业务将以汽车相,也标志着多元化布局下,新能源汽车的战略地位被抬高到仅此于地产主航道的地位。

外界将这一动作解读恒大的第二增长曲线。

更名后,恒大汽车动作频频:8月3日发布了6款新车;9月18日,恒大汽车发布公告称,拟发行人民币股份在上海科创板上市,这意味着恒大汽车有望成为第一家科创板上市的新能源车企。

值得注意的是,恒大汽车刚拉来马云、马化腾、沈南鹏、程维的战略投资。

据了解,恒大汽车已经宣布成功筹集了40亿港元,这些资金是以先旧后新方式安排引入腾讯控股有限公司、红杉资本、云锋基金及滴滴出行等多名知名国际投资者。此次科创板上市,认购股份占15日已发行股份总数约2.04%,占待认购事项完成后经扩大已发行股份总数约2%。

这一通操作下来,资源整合外,最明显的就是拓宽融资渠道。

房地产企业的融资主要有以下几种方式:一是,银行贷款,一直是我国房地产企业融资的主要方式和主要渠道;二是,上市融资;三是,房地产投资基金;四是,海外房产基金;五是,房地产信托,成立信托公司和债券融资一直是房地产信托发展的两种主要模式;六是,对于那些开发周期较长,并且资金流动量较大的高负债房地产企业来说,进行债券融资是高负债房地产企业进行融资的一种较好的选择。

(不同融资方式特点比较图,制图:盒饭财经,资料来源:《高负债房地产企业多元融资方式研究》罗有祖)

目前,高负债房地产企业通过银行贷款和企业融资作为筹集资金的主要发展手段。而企业融资主要是抵押贷款、项目贷款等方式,这些根本不能满足高负债房地产企业的资金需求。(《高负债房地产企业多元融资方式研究》罗有祖)

许老板的“钞”能力,不止体现在造车。

2019年3月,许家印在公司业绩会上宣布了未来5年的多元化战略:“今天正式宣告,恒大的多元化产业布局已经全面完成,形成了以地产为基础,旅游文化、健康养生为两翼,新能源汽车为龙头的产业格局。未来五年内,恒大不会再涉足其他大产业。”

夏海钧曾公开介绍:目前恒大物业合约面积超5亿平方米,在管面积超2.5亿平方米,服务600万业主;2019年营业收入73亿元,净利润9.2亿元。夏海钧还表示,恒大物业未来三年将保持高速增长。

据了解,恒大物业稍早前引进235亿港元战略投资,占股28.061%,公司估值达到750亿元,投资者包括中信、光大控股等大型央企,云峰基金、红杉资本等投资基金,以及腾讯、周大福等企业。(《恒大半年报凸显“新战略”成效 多元化业务布局并进》夏晓伦)

战略多元化的背后,指向的是融资多元化。如恒大这样高负债房地产企业的发展,离不开金融系统的支持。

而在房地产紧缩的大环境下,融资更成为难题。加上“三条红线”,除了降低负债外,恒大的战略多元化成为“开源”的主要方式。

4

不改激进

“动作特别大,在汽车圈引起动静特别大。” 2019年11月,恒大新能源汽车全球战略合作伙伴峰会在广州召开,一位参加了该活动的人感慨到。

这场峰会来自全球共计206家汽车产业龙头企业的CEO及高管1100多人出席峰会,加上媒体等,整个发布会的规模小2千人。会上,恒大一次性与60家汽车零部件巨头签订战略合作协议,这些企业包括博世、麦格纳、大陆、采埃孚、蒂森克虏伯、捷太格特、巴斯夫等。

有媒体报道是这样形容:规模之大、规格之高、影响之广,堪称世界汽车发展史上前所未有的史诗级“聚会”。

确认多元化战略后,2019年下半开始,许家印开始发力新能源汽车,那场发布会仅仅是发力的表现之一。

从地产到多元化,恒大做事一直有这几个显著的特点。

一是发展速度迅猛,从一家区域开发商迅速扩展为全国性的大型地产开发商;二是地产开发重点在三、四线城市,在全国大量囤积土地,以开发精品房产项目著称。三是多元化扩张十分迅猛,继造车之后,恒大集团旗下子公司和相关业务,已高调宣布进入酒店管理、文化产业、足球等多个领域。

如2007年之后,恒大进入文化产业,先后成立了恒大影视文化有限公司、恒大影视发行有限公司、恒大院线管理有限公司、恒大文化经济有限公司、恒大音乐有限公司、恒大动漫产业有限公司。

2009年恒大集团出资2000万资金成立了恒大排球俱乐部。2010年又重金投资成立了恒大足球俱乐部,继而又投资了恒大皇马足球学校。2013年 11月,继恒大足球亚冠折桂后,恒大集团召集全国 200多家媒体,高调宣布进入食品快销行业,成立了恒大矿泉水集团。2013年下半年,恒大又进入了医疗行业,成立了恒大健康产业有限公司,12月份与哈弗大学合作成立了恒大医院,翌年又成立了恒大免疫性疾病研究中心。

激进,一直是恒大的底层性格,不论是在房地产领域,还是其他领域。

“地产黄金时代结束,白银时代如何转型” 2014年,房地产主流论调改变。当主流房地产企业开始思考稳健时,许家印依旧没有刹住恒大这辆激进的车。

截止2014年6月,半年内恒大地产借贷总额为1517.8亿元,其中一年内到期的贷款占比50%,净利率则仅为11.19%。

当时的许家印用足球踢开了多元化的大门。从恒大冰泉到恒大粮油、恒大乳业再到投资光伏, 甚至还有收购韩国整容机构的恒大健康产业。在那之前,因相信城镇化给二、三线地产带来的机会,他曾一口气吞下数千万平方米的土地——以当时恒大的规模来看,这样的投资因激进而备受质疑。(《许家印另类转型》谢思聿)

从疯狂囤地到恒大足球,再到如今的新能源汽车,许家印一直没有变。