“感受这个词很重要。”

曲艳丽 | 文

2018年,按照基金经理的风格和投资能力圈,广发基金将公募权益投资部门拆分成三个部门:价值投资部、成长投资部、策略投资部。部门负责人分别是傅友兴、刘格菘和李巍。

作为策略投资部总经理,李巍常常被问道:“策略投资部的定位是什么?”对此,他的回答是:这个部门就像一个“特种小分队”,打法灵活、战术多元。而他本人作为“特种小分队”里的“头牌兵”,正是多元灵活的代表。

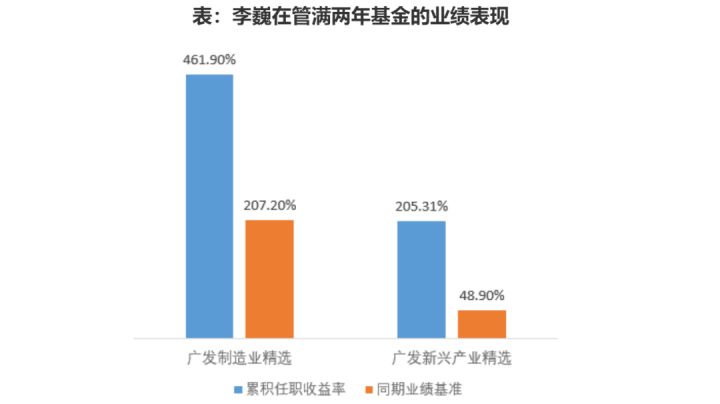

优秀业绩证明了这套打法的有效性。银河证券统计显示,截至1月29日,李巍管理了9年多的广发制造业精选,任职回报461.90%;管理近5年的广发新兴产业精选,任职回报207.20%,两只产品均大幅跑赢业绩比较基准。

数据来源:银河证券,截至2021.01.29

拒绝标签,投资不设限

自2005年毕业于北京大学后,李巍加入广发证券自营部,担任医药和交运行业研究员,后任投资经理。2010年加入广发基金,2011年开始管理广发制造业精选,2016年开始管理广发新兴产业精选。

入行15年,李巍不愿意给自己贴标签,如果必须要用一个词来概括自己的风格,他更喜欢将自己定义为“以价值为基础的成长型投资者”。他说:“我希望以多元的视角来研究企业,相对全面地评估企业价值。”

除此之外,李巍也并不排斥仓位调整。在他看来,虽然A股是长期机会比较多的市场,但如果碰到阶段性的极端情况,他也会根据多方面的综合判断,来决定组合未来一段时间的仓位浮动区间,这是有效提升组合长期收益的策略之一。

另外,他还会根据行业景气度、行业之间的估值水平,对行业的配置比例进行灵活调整。具体而言,他会在大消费、泛科技、先进制造三大赛道之间进行轮动,同时也会在不同细分赛道之间进行切换。

李巍在投资中的种种操作,都体现出“战术多元”一词的内涵:不自我设限,不给自己贴标签,随市场趋势灵活变化。

在不确定中寻找确定性

橡树资本霍华德曾说过一句话:从来只有老投资者,没有又老又大胆的投资者。在李巍看来,以基本面研究为基础的价值投资,就是在不确定当中寻找确定性。

比如影响某个公司、行业的变量甚多,不同维度有不同结论,但某个阶段会有一个主要矛盾,可能是新的产品周期或治理结构改善,要尽量抓住它。

李巍表示,投资成长股,难点是站在当下洞察企业的未来,评估其长期的成长性。

“企业的成长是未来的事情,怎么提高确定性?我的思考是通过行业空间所处的生命周期、商业模式、管理层的能力、企业的治理结构,通过这些偏定性的东西来提升判断准确性。”李巍很坦诚。

之所以如此重视企业成长的确定性,与李巍的过往经历有关。自2011年管理公募基金以来,李巍在大多数年份的成绩都很优秀,但在2018年遇到成长股低迷期,那年的投资回报并不尽如人意。

李巍反思,之前过于看重企业短期的成长性、盈利增速和管理层的能力。在自我反思的过程中,他在2018年认真研究了中证800大部分公司过去多年的财务报表,梳理不同公司的商业模式和报表特征。

“在那之后,我对买一个公司长期到底看什么、如何构建组合才能更加均衡和稳定,有了更深刻的认知。”自此,李巍在做任何投资决策之前,都会先把长期问题想清楚。

在一次采访中,李巍表示,以中国当前的经济体量,在长期空间大的行业中,都有机会成长出大市值的公司。至于如何挖掘未来大市值的公司,他表示:“要寻找长逻辑、长趋势的东西,站在战略层面思考,而不是关注短期的一城一池。”

四大维度评估企业价值

李巍将企业价值作为投资理念的核心,他认为企业内在价值是投资判断的基本依据,所有投资决策都以此为基础。

那么,如何对企业的价值进行判断?他从盈利能力、盈利质量、成长性和确定性四个维度来考察。

首先,足够的盈利能力,是指企业自身创造价值的能力,以ROE、ROIC等简单的财务指标来表征。

其次,盈利质量,体现为股东提供的回报,诸如分红、自由现金流、现金流与利润相匹配、合适的资本开支。

第三,成长性,体现为行业的较高速增长,或是企业依靠自身的竞争优势在市场中持续提升份额的能力。

第四,确定性,则是指企业持续、长期的增长,取决于企业所处的行业空间、商业模式、竞争格局、核心竞争优势、管理层等多方面因素。

李巍表示,盈利能力、盈利质量、成长性都可以用财务指标量化,但最核心的是第四点——确定性。与前三个维度不同,确定性是基于经验的主观判断,很能体现研究员的选股能力以及基金经理的智慧。

在具体操作中,他会先从前三个维度进行定量层面的筛选,然后结合对行业、对公司的理解进行确定性的判断,找到好的标的之后,再等待合适的价格。

三大标准找到好公司

在多次采访中,李巍反复强调,与优秀公司为伍,只有通过优秀的公司才能创造超额收益。什么样的公司才能算是好公司?李巍总结了三点:好赛道、好团队、好价格,缺一不可。

1、好赛道。一是长期空间大,看企业所处的行业增速,评估其未来是否有足够大的市场空间;二是商业模式,好的商业模式要顺应时代进步和产业升级方向,为社会带来价值增量。

2、好团队。主要看管理层格局、公司治理结构、执行能力等,李巍比较注重的是管理层做事的风格,观察他们是否拥有正确的价值观、经营的是否对社会有意义的事情。

3、好价格。强调以合适的价格去买,好公司也要有好价格才有投资价值。

李巍总结道,好公司的标准有很多,但本质上是看管理层有没有用正确的方式做正确的事情,为社会创造价值。一家公司或行业符合技术进步趋势,能提升全社会效率和大众福利,唯此,才可能成为大市值公司。

“感受这个词很重要。”李巍说,需要用心感受管理层是否用对的方式在做对的事情。

从李巍的层层选股框架中,我们可以看出其投资思考的脉络:起始于财报数字分析,中间经由商业模式、竞争格局、管理层等判断,最终落脚在为社会创造价值。

在李巍的身上,体现出他作为“特种兵”的多元战术,包括对不同市场风格的适应力,对长期投资和价值投资的坚持,顺势调整仓位和切换赛道的灵活,以及为社会创造价值的责任心。

2月1日至2月5日,拟由李巍管理的新基金——广发聚鸿6个月持有期混合(A类011138,C类011139,E类011140)在中国银行、广发基金直销等渠道发行。如果你也认同李巍的“多元打法”,敬请关注。