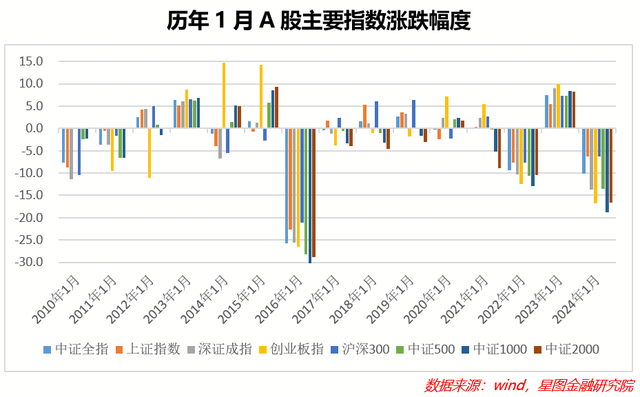

2024年的1月成为了历史上第二惨的1月。

2024年的1月成为了历史上第二惨的1月。

以历年1月份股市的涨跌幅来看,虽然2024年 1月上证指数表现还不至于太惨,但对于市场更具代表性的中证全指以及其它板块如深证成指、创业板指、中证1000、中证2000指数等,都已经创下2010年以来除2016年的第二惨记。而2016年的1月,则是A股历史上由于不合时宜的“熔断”机制造成的制度性下跌。

也就是说,去除2016年是因为制度带来的股灾外,2024年1月A股整体表现已经可以当选为历史表现最差。具体表现来看,中证2000代表的小盘股表现最差,1月-16.6%,创业板指-16.3%,中证1000指数-15.3%,深成指-12.1%,中证500指数-11.3%,中证全指-10.2%,沪深300指数和上证指数因为国家队资金的护盘,分别录得-5.4%、-4.9%的跌幅。

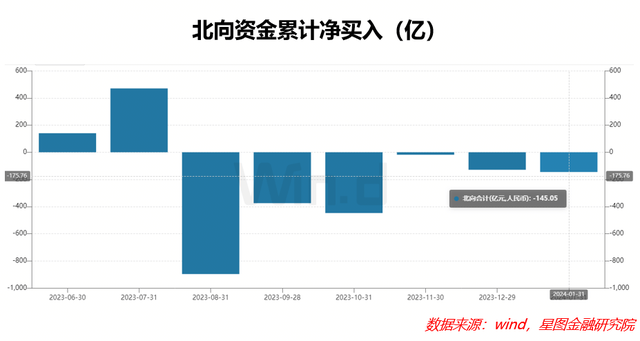

今年A股1月的表现,再次打了绝大多数投资者一个措手不及。从2023年下半年,市场普遍将A股杀估值的过程归结为十年期美债收益率的快速大幅度上行,并因此带来北向资金的大幅流出。

但以今年1月看,十年期美债收益率从3.95%上行至4.02%,期间仅波动上行不足10BP,曾经被视为A股下跌“罪魁祸首”的北向资金,1月也仅净流出约145亿元人民币。

在政策层面,在房地产的持续拖累下,从2023年年中政治局会议后,各类救市政策已经不胜枚举,甚至很多曾经被视为救市的“终极大招”也都一一被释放。仅今年1月份,就包括央行重启稳地产重启单月天量PSL,监管指导下券商限制融券做空,国家队下场买入超过千亿元ETF护盘,央行罕见的在发布会上宣布超预期的降准降息,证监会罕见提出建设“以投资者为本”的资本市场,国资委拟将央企“市值管理”纳入负责人考核体系,地产更是史无前例的出现一线城市放松限购。政策力度之频繁和力度之大,已经是远超市场预期了。

如果以估值来看,截止2024年1月,沪深300指数PETTM处于近十年10%左右的历史分位上,基于中国十年期国债计算的沪深300指数风险溢价接近7%,已经超过了疫情最初爆发之时的点位,再创新高。

在经济的基本面层面,1月正值上市公司业绩预告期,不乏有上市公司业绩雷导致的大跌。但从整体上看,据Wind数据统计,截止1月31日,沪深两市共有2734家公司公布了2023年业绩预告,预喜公司1146家(预增611家、略增147、扭亏370家、续盈18家),预喜率超过4成。而从1月31日公布的PMI数据看,PMI所指引的经济数据,均有明显改善,制造业PMI、非制造业PMI及综合PMI均扭转了此前10月以来的下行趋势,重新转为向上趋势。

至于其他间或引起市场热议的雪球产品,或是产业资本减持、IPO等,无论是历史上A股大跌还是本次大跌中所采取的监管措施,都已经证明和股市的涨跌没有必然的联系。

虽然A股“股灾”不断,但相比于过去的几次股灾,从2021年就开始的这一轮下跌还是呈现出了一些新的特点。一是下跌时间之长已经创纪录,沪深300指数首次出现连续3年下跌,2024年开年更是大跌,代表权益市场收益中枢的偏股基金指数收益率同样首次连续两年下跌。二是截然不同的内部经济增长环境,也就是从过去的中高速增长转为中低速的高质量增长。

可以认为,当前A股的非理性下跌,已经和短期内经济的基本面、企业的盈利表现、外围市场的多空因素、市场估值的高低等因素都脱离了绝对的关系。散户的集中出逃可能更多的体现为投资者极弱的信心和担忧中国经济长期增长的风险。

虽然风险因素千头万绪,但大体上有四个方面,一是经济的长期增长会不会走向“日本化”,甚至重走日本“失落的三十年”。二是曾经带来经济增长最主要动力的出口,会不会因为中美的脱钩断链以及产业转移趋势,使得中国出口优势不再。三是房地产周期的进度,距离见底到底有多久,到底还有多深。四是地方债的风险能否得到稳妥的化解,以及“卖地收入”大降后如何重新激活地方经济发展的活力。

这些问题有的已经得到初步解决,如地方政府债问题,市场的担忧逐步化解。有的政策已经发力,但效果收效甚微,市场质疑不断。有的则是无能为力,只能应对无法改变。

对于经济长期发展“日本化”的担忧,可能是当前最热议也是最被关注的长期经济增长话题。同为“东亚模式”崛起的国家,中国经济的发展确实与日本有着众多相似之处,其中最具相似性的就是人口问题和经济因房地产危机而导致增长停滞。但相比于日本,中国与当年的日本又面临着截然不同的汇率政策、产业结构等,例如中国仍然有强大的产业竞争力,特别是在绿色能源等新经济方面,股市虽然下跌不少,但并不如日本当年一样有显著的估值泡沫。而最重要的是,日本在“失落的三十年”中施政所犯下的失误都能够成为当下借鉴的经验教训。对于十年甚至二十年后的经济走向我们现在当然无法妄下定论,但就以过去中国经济发展的道路而言,我更认为我们不会走向“日本化”。

对于房地产问题,是当前的重中之重。“十次危机,九次地产”,纵观全球经济危机历史,房地产多次都是危机的源头。当前国内的房地产更是面临长期人口下行、短期居民杠杆率见顶以及疫情冲击等长短期因素的叠加。本轮房地产下行周期虽然尚未见底,但如果参考国外房地产周期的历史,2023年大概率是速度最快的下行期,无论是价格还是成交情况,以及房地产、竣工等情况,在“三大工程”的托底下,都不至于比2023年更加惨烈。特别是以房地产投资占GDP比重来看,目前已经接近6%的水平,参考国内的东北区域市场或国外情况,距离见底应该已经十分接近。即便考虑极端悲观预期下的继续下行,下行空间应该已经十分有限。

对于中美的脱钩断链,以及制造业转移的问题,虽然地缘政治导致贸易摩擦不断。但如果以出口的实际数据来看,国与国之前的贸易最终还是要回归到产业竞争力和成本方面,对美出口的下降,实际上转化为中国对东南亚、东盟地区、墨西哥等地区的出口增加。就是说,中美的贸易纽带实际并未中断,只是通过其他中转地间接完成。而且在部分新产业中,已经开始崭露头角,像新能源车产业,作为第二大国民经济产业,完全有希望部分取代房地产的经济支柱作用。虽然市场很悲观,但从实际数据看,仍然无法得出结论认为,中美的脱钩断链给中国经济增长带来的实际的危机。

这些担忧短期内都无法证伪,需要时间检验。但当前市场已经部分甚至大部分将这些长期问题线性外推并定价。当然,我们也无法忽视这些问题真正实现的可能性,市场悲观时,总是可以更悲观,将问题延续至2060年。相反,乐观时也可以更加乐观,将高速增长线性展望到2060年。

不过如果我们回过头看2018年,“经济崩溃论”也曾盛行一时,或者说每次股市下行时,我们都能够找出众多关于政治、经济、文化等各方面的悲观预期,无论是很多人讳莫如深的政治还是言之凿凿的经济。站在当下,我们无法得出“每次都一样”的结论。且目前宏微观经济都存在一些挑战,投资者信心也因此摇摆不定,但我们的经济基本面并没有真正的、根本性的逆转,中国经济的潜在增长率还在5%到6%。

信心的下降来源于不好的预期,信心的扭转则需求真正的利好,不论是企业盈利的实质性好转,还是合适的政策、必要的结构性改革。

而这些,不是都在一一实现吗?

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。除专门备注外,本文研究数据由同花顺iFinD提供支持】

本文由“星图金融研究院”原创,作者为星图金融研究院研究员黄大智