近期,A股再次进入了低迷的震荡行情。“新国九条”的发布冲击A股,市场大小市值风格再次演化到了极致。

近期,A股再次进入了低迷的震荡行情。“新国九条”的发布冲击A股,市场大小市值风格再次演化到了极致。

自从春节前夕发生“流动性股灾”之后,A股的生态发生了很多系统性的变化,特别是监管的一系列政策和表态,极大的提振了投资者的信心。持续跌了三年多之后,A股的投资者无比期望监管的革故鼎新能够清理A股的弊病,来带市场的回暖。

股市由熊转牛的原因有很多种,例如制度的松绑、流动性宽松带来的估值提升、企业盈利好转带来的基本面改善等等。但是,就市场走势而言,无论是何种原因驱动的上涨,都离不开一个最核心的因素——资金的支撑。

任何一次牛市的形成都离不开资金的持续涌入,而不同类型资金的涌入又会带来不同风格的行情。例如2015年A股的牛市主要是杠杆资金入市,散户风险偏好较高,因此弹性最大的创业板领涨;2019-2021年的牛市则主要是公募基金和北向资金的大规模流入,市场空间大、业绩优的龙头公司备受偏爱,因此“茅指数”领涨,市场追捧“坡长雪厚”的医药、消费、科技等赛道;2023年下半年小市值风格占优,主要来源于量化资金在小微盘上的风格暴露。

对于当下的A股而言,何种资金占据最主要的增量,或者说能否有足够资金进入股市,决定了市场接下来的走势。以全市场来看,截至2024年4月16日,全A总市值约86万亿,自由流通市值约33万亿。按照全市场中资金进行分类,可以分为以下几类资金,其中公募、私募、北向、两融、保险、产业等为决定市场风格的主要资金。

第一,产业资本,也是全市场中占比最大的一类资本。回购、分红、增减持等都会影响产业资本的变化。在目前限制减持、限制IPO、鼓励分红等政策下,产业资本未来有望呈现逐渐增持的趋势。

第二,公募基金,虽然公募基金规模不断创新高,截至2023年已接近30万亿规模,但权益规模并不大。其中主动权益类公募基金规模近年来不断缩水,约3.9万亿规模。被动指数型基金近几年增长较快,境内指数型基金规模已经超过2万亿元。公募基金在市场赚钱效应显著的时候,会大幅入市,往往成为行情的助推器。

第三,私募基金,截至2023年末,私募基金总规模已经超过20万亿,但其中证券投资基金、股权投资基金和创业投资基金,其中私募证券投资基金约5.5万亿元,由于私募中绝对收益策略占比较高,权益类资产占比相对较小,权益类资产规模约2万亿元。私募由于进入门槛较高,且行情并不对一般投资者公开,很难成为全市场风格的引领者,但在特定领域可能产生较大影响,如过去的CTA策略,2023年以来的量化策略等。

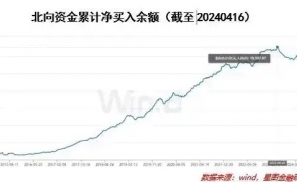

第四,北向资金即外资,也被市场称之为“聪明钱”。根据wind统计数据,截至2024年4月16日,北向资金累计净买入规模约1.8万亿。北向资金一般被认为具有较高的专业水平和长期视角,而且其规模和流向实时披露,这种高频和活跃性对A股的影响大幅度超过其规模,经常能够成为市场的风向标。

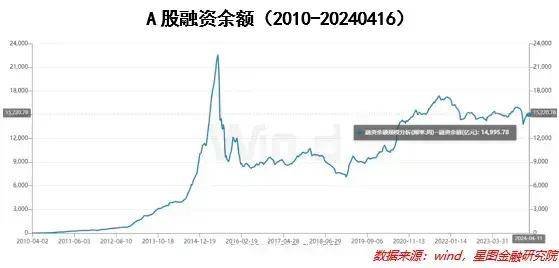

第五,两融资金。融资规模与市场情绪息息相关,牛市中投资者风向偏好显著提升,融资规模大涨,反之熊市中风险偏好下降,融资规模下降。A股融资规模分别于2015年6月达到历史最高的2.25万亿和2021年9月次高点的1.75万亿,两次牛市中融资助推市场涨跌的效应非常显著。截至2024年4月16日,A股融资余额约1.5万亿元。除2015年的极端市场情况下,两融资金一般无法显著影响市场风格,同样是市场风格的放大器。

第六,保险资金,也是市场长期以来期盼的“长线资金”入市中的最主要力量。保险资金的长久期属性,使其更加偏好固定收益类资产。对于权益类资产的配置,在2015年达到最高,2016年至今,保险资金的权益类投资占比徘徊在12%—14%左右,距离监管规定的45%上限尚有非常大的提升空间。截至2023年末,保险业资金运用余额约28万亿元,其中股票和基金投资占比为12%,总计约3.3万亿元,其中股票资产占比约2万亿元。一般来说,保险资金的稳定性使其更加偏好于稳定收息类的资产,如过去的银行、房地产等。

第七,银行理财资金,也是居民理财中最重要的产品之一。从理财产品类型结构来看,权益类产品规模占比较小,截至2023年末,在银行理财约29万亿的总规模中,权益类资产占比不足3%,而其中股票类资产占比仅8000亿元左右,无论是存量还是增量空间,对权益市场的影响都较小。

第八,社保基金,同样是市场中的长线资金。根据人社部和社保基金理事会公布的数据,截至2022年末,社保基金总额约2.9万亿元。根据财政部对社保基金投资的规定,股票类资产在社保基金投资中的占比最高可以达到40%。社保基金自2001年开始试水入市以来,对权益资产的投资占比一直在不断提升,且投资成绩优异,2001年至今,除个别年份外,期间有19个年份的投资收益为正。而根据wind统计的数据,社保基金通过直接投资和委托投资等方式,在A股中持有股票的市值超过4000亿。未来在监管的倡导和鼓励下,有望持续增加A股在全部资产中的占比。

第九,国家队资金。对于A股而言,国家队资金并非是常态化资金,从历史来看,国家队资金仅在市场中出现异常的大跌时,才会通过各种渠道入场。比较典型的有几次,在2008-2013年间,为了稳定市场主要通过中央汇金买入中、农、工、建四大行的股票。在2015年间,汇金、证金、券商、基金公司等机构齐出手,通过成立专项基金等各类方式入市托底。从2023年10月开始至今,汇金、证金等各类国家队资金以增持国有大行、买入ETF基金等方式入市稳定股市。在市场低迷时,国家队对市场风格能够形成显著的影响,由于主要是通过增持控股的银行、证券、保险等行业,以及通过买入宽基ETF方式入市,对市场影响主要为价值风格占优,且央国企类股票涨幅显著。

最后,市场中的散户资金、游资等资金。属于跟随类资金,同样起到行情放大器的作用,无法主导市场风格。

需要注意的是,市场中股票的价格是由增量资金来定价,哪种资金在特点期间“边际变化”最大,市场中即由哪种资金来主导风格。典型如2015年杠杆资金入市主导的创业板大牛市,2019年开始基民增长带来公募资金规模增长的“核心资产”牛市。因此,对于未来的A股而言,增量变化最大的资金决定了市场的分风格。

从以上各类的资金来看,散户、游资等资金属于“跟随型”资金,对行情有推波助澜的作用,可以主导主题炒作型行情,追涨杀跌的风格显著,难以形成长期且稳定的流入,也难以影响整个市场风格。

从未来的增量资金来看,保险资金、社保基金以及国家队资金,可能成为接下来最主要的市场增量资金。从2022年以来,监管也从各个维度对长线资金进入股市进行松绑,如提高权益资产投资占比上限,降低股票资产风险因子等。而从历史上这些长线资金投资的风格来看,对价值风格有显著的偏好。在当下北向资金徘徊不前,公募基金失去基民信任的情况下,能够有望进入的股市资金可能仅有各类长线资金,而这类资金的投资偏好,未来也有望助推A股走出长期趋势。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。除专门备注外,本文研究数据由同花顺iFinD提供支持】

本文由“星图金融研究院”原创,作者为星图金融研究院高级研究员黄大智