但黄仁勋也开始迎来幸福的烦恼。

就在市场担忧英伟达的高利润率还能否持续下去之际,黄仁勋再次用一份堪称炸裂的财报予以回应。

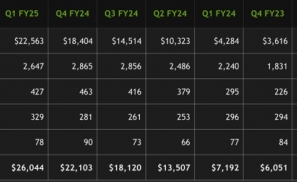

北京时间5月23日凌晨,英伟达发布截至2024年4月28日的2025财年第一季度财报,该季度英伟达营收再创纪录,达到260亿美元,环比增长18%,同比暴增262%,核心业务数据中心的季度收入同样创新高,达到226亿美元,环比增长23%,同比暴增427%,进而带动季度净利润达到149亿美元,环比上涨21%,同比暴涨628%。

收入占比达87%的数据中心的增长背后,得益于英伟达各类客户的增加,尤其是企业和消费互联网公司,贡献了英伟达数据中心收入的45%左右。

黄仁勋特意点出了来自特斯拉的帮助。目前,为训练AI集群,特斯拉已经购入了35000个H100 GPU,这些算力资源正在被马斯克用于推进自动驾驶系统FSD V12版本的更新迭代。

扎克伯格的Meta,则成为消费互联网公司的代表,4月份对外亮相的最新一代开源大模型 Llama 3,便是在24000个英伟达H100 GPU集群上训练而来。

刚刚被雷军在3月底上市的小米SU7,也顺势帮了黄仁勋一把。英伟达第一季度汽车业务同比增长11%的一大助力,便得益于自动驾驶解决方案的推广。小米首款电动汽车SU7,搭载有英伟达的DRIVE Orin车载计算系统。

受益于愈发激烈的生成式AI环境,作为“AI军火商”的英伟达,给出了一个保持继续高增长的第二季度财报展望,预计第二季度收入280亿美元,环比增长8%,同比107%,且2025财年全年毛利率预计可以维持在70%左右。

受上述乐观因素影响,英伟达股价盘后大涨超6%,市值一夜涨约1400亿美元(约合10141亿人民币)。

这还没完,黄仁勋从刺激股价上涨的工具箱中又掏出了新武器——拆股。财报发布当天,英伟达宣布将进行1拆10的股票分割计划,该计划将于6月7日生效。

以盘后股价来看,英伟达已突破1000美元,过高股价无疑会提升投资者的交易门槛,且不利于保持活跃的交投水平。历史上,苹果、谷歌、亚马逊、特斯拉等公司,都曾选择拆股以降低股价,并都在拆股后迎来了股价的继续上涨。

现在,黄仁勋也开始加入其中。

A

英伟达无疑成了佐证生成式AI商业价值的最佳例证。

在生成式AI到来前,2023财年第四季度,英伟达数据中心出现环比下降趋势,当季收入仅有36亿美元。

在生成式AI到来后,作为英伟达新核心的数据中心,趁着ChatGPT东风一跃而起,2024财年第一季度止跌回升,收入环比增长至43亿美元。此后一路走高,在2024财年第二季度便突破百亿美元。至2025财年一季度,数据中心季度收入首次突破200亿美元。

耀眼的数据中心业务,也稍稍遮蔽了英伟达其他业务的不佳表现:第一季度,游戏收入26亿美元,环比下降 8%,同比增长18%;专业可视化收入4.27亿美元,环比下降8%,同比增长45%。

仅有汽车业务实现了环比和同比的双增长。第一季度,英伟达汽车业务收入3.29亿美元,环比增长17%,同比增长11%。

除了来自小米SU7助阵之外,英伟达汽车业务的增长越来越离不开与中国车企的合作。截至目前,包括比亚迪、小鹏、广汽等车企在内,都已经选择采用英伟达最新一代的Blackwell GPU架构的新一代NVIDIA DRIVE Thor 平台,用以为下一代自动驾驶系统提供算力支持。

在生成式AI助推之下,英伟达股价自2023年迎来暴涨,总市值相继迈过1万亿美元、2万亿美元,目前维持在2.34万亿美元,成为仅次于微软和苹果的美股第三大上市公司。

在黄仁勋看来,英伟达还将具备持续增长的条件。“我们正处于两个全行业转型的开始阶段,而且这两个转型都是波及方方面面的。第一个是从通用计算到加速计算的转型,第二个转型则是生成式人工智能。”

随着人们获取内容的方式,从信息检索模型转向生成计算模型,黄仁勋放言,“下一次工业革命已经开始。”

B

生成式AI的规模扩张,也部分程度上弥补着英伟达丢失中国市场份额的焦虑。

2024财年第四季度,黄仁勋在财报会上曾提到,按区域划分,数据中心收入在除中国以外的所有地区都表现出增长势头。

在2023财年,中国市场营收还一度占据英伟达全球营收的47%。受限于美国政府连续出台的出口管制法规,在无法获取英伟达A100/H100等GPU背景下,到2024财年第四季度,中国数据中心的收入占比,已经从原来的双位数降至中个位数,并延续到2025财年一季度。

尽管目前英伟达推出了专门为中国市场设计的、不需要出口管制许可证的新产品,即“阉割”版的H20、L20和L2三款GPU,但它们仍然无法带动收入增长,“我们在中国的业务大大低于过去的水平。由于我们技术的限制,现在在中国的竞争更加激烈。”黄仁勋说道。

但值得庆幸的是,生成式AI带动了更多国家和地区对GPU产生兴趣,使得英伟达在丢失中国市场后,依然处于供不应求的阶段。

更重要的是,随着生成式AI进入越来越多的移动APP,在推理规模随着模型复杂性以及用户数量和用户查询数量的增加而扩大时,英伟达还将迎来新的增长机会。

上述新机会已经在财报中有所体现。在过去四个季度中,推理业务贡献了英伟达数据中心约 40%的收入。

2025财年第一季度,有100多家客户跟英伟达合作,着手打造AI工厂,采购的GPU数量规模从数百到数万个不等,有些甚至达到10万个。留待英伟达合作的潜在生成式AI初创公司数量,大约有15000到20000家。

GPT-4o等多模态大模型的应用,更进一步加速消耗着现有的GPU算力资源,“所有数据中心对 GPU的需求都是惊人的。我们每天都在竞争。”黄仁勋表示。

C

但黄仁勋也开始迎来幸福的烦恼。

有分析指出,英伟达当前增长路上的困境之一,便在于GPU升级速度太快,导致部分客户在采购旧有产品,和等待新的GPU之间徘徊。

今年3月对外亮相的最新一代Blackwell架构GPU,刚刚进入全面投产阶段,有望在今年第二季度开始交付,并在第三季度进入产能扩张期,客户想要将其用于建立数据中心则要等到第四季度。

但一个现实难题是,去年亮相的基于Hopper架构的H100 GPU,到现在为止,因为排单和产能问题,还有很多公司尚未收到货。

而黄仁勋又一贯宣传“用得越多越省”“越先进越省钱”。以训练一个1.8万亿参数量的GPT模型为例,Hopper 架构下需要8000个GPU,连续跑上90天,但换用最新Blackwell架构,GPU数量只需要2000个,同样跑90天电力消耗可以降至原来的四分之一。

已经有部分大客户开始在徘徊之中采取行动。近期,全球最大云服务商亚马逊被爆暂停采购英伟达在售的Hopper架构GPU,以等待今年晚些时候上市的Blackwell产品。

亚马逊回复媒体称,公司已经转移了之前对Hopper超级芯片的订单,替换为接下来要上市的Blackwell。“考虑到这两代芯片间隔的时间很短,这一举措是合理的。”

但对英伟达而言,亚马逊可能开了一个不好的头。一旦更多客户开始等待Blackwell芯片上市,而不再采购在售芯片,英伟达很可能会面临一段时间的营收增速停顿。毕竟,Blackwell芯片要想达到一定规模的交付能力,客户起码得等到年底了。

花旗集团分析师对此指出,随着去年以来等待英伟达交付产品的时间缩短后,AI芯片的需求可能会出现“潜在的空档期”。

诸如微软、谷歌、Meta、特斯拉等英伟达大客户,开始纷纷自研AI芯片的举动,也给黄仁勋带来了新的挑战。

随着英伟达市值向3万亿美元迈进,外界对公司业绩的容错率也开始降低,一切影响盈利预期的负面信息,对投资者信心的扰动都可能会被无限放大。“现在这是一场预期游戏。”50 Park Investments首席执行官亚当-萨尔汗形容道。